Kaalgeplukt!

Ik zag op teletext dat van Rompuy gezegd zou hebben dat de eurozone zo sterk is als de zwakste schakel.

Als hij dat echt gezegd zou hebben, ik kan het me nauwelijks voorstellen, zou ik met de Engelsen zeggen "I couldn't agree more", met Griekenland in gedachten.

Maar dat is er even tussen door. De eurozone kraakt en zucht. Il n'y a pas de fric. There is no money. Het geld is op. Wat nu? En de eurozone is geen eenheid.

In Duitsland wil men belastingverlaging. Een logische stap want hoewel de Duitse export loopt als een trein, knarst de interne economie. Belastingverlaging is balsem voor de koopkracht, grotere koopkracht betekent meer bestedingen, de middenstand glundert, de economie trekt nog verder aan. Duitsland kan zich dat veroorloven met een gebalanceerde begroting, een niet al te hoge staatsschuld. Daarom is het zuiden jaloers (en een beetje boos) op Duitsland en wordt het internationaal aangevallen omdat het zo'n succes heeft. Ach, het is beter dat ze jaloers op je zijn dan dat ze medelijden met je hebben. Duitsland kan zich dat machtige en doeltreffende middel veroorloven.

Het zuiden en Frankrijk, de meerderheid in het bestuur van de ECB, kan die weg niet inslaan door hun hoge schuldenlast en wil de geldpersen aanzetten. QE. Dat vergroot de geldvoorraad, doet de koers van de euro zakken, verbetert dus de eurozone exportpositie en brengt weer geld in het laadje van de banken. Die investeren dat in de eurozone bedrijven, die bloeien weer op etc etc. Mooi niet. Oke, de banken hebben dat geld maar waarom investeren in het eurozone bedrijfsleven? Als dat bedrijfsleven geen afzet heeft, gaat het ook niet investeren, dat is zinloos. Bovendien is er elders meer te verdienen voor de banken. We hebben immers globalisering en de banken weten dat donders goed en maken er grif gebruik van. Als de QE een flinke inflatieverhoging tot gevolg heeft slinken de schulden ook nog eens in reële waarde. Bij hyperinflatie zijn ze helemaal niets meer waard. Helaas geldt dat ook voor spaargeld en obligaties en aandelen. Duitsland vindt het daarom geen goed idee, ze hebben er ervaring mee.

En om de zaak nog verder op scherp te zetten: de lidstaten geven ondanks hun geldgebrek nog steeds veel teveel geld uit. Dat valt niet te ontkennen want sinds de invoer van de euro zijn de begrotingstekorten steeds doorblijven oplopen. Zelfs voor Lehmann Brothers in het zand beten was de eurozone daar al jaren mee bezig. We hebben als groot Europees gezin sinds 1999 vrolijk boven onze stand geleefd want geen enkel land had eigen verantwoordelijkheid. Daar was Brussel voor. Helaas deed dat misschien nog wel enthousiaster aan dat potverteren, sorry, schuld opbouwen. De totale inkomsten van de eurozone, het GDP, zijn ongeveer 10.000 miljard euro. 3% begrotingstekort per jaar toegestaan levert elke jaar zo'n slordige 300 miljard euro meer schuld op. Dat telt lekker aan. Schuld 95% van het GDP.

Maar nu is het punt gekomen dat de wal het schip keert. Het gaat zo niet langer. Zwaarder belasten kan niet meer. Nu moeten de staten echt gaan bezuinigen, minder geld uitgeven.

Het lijkt vanzelfsprekend dat als de staten teveel geld uitgeven ze zouden moeten bezuinigen, minder uitgeven, de tering naar de nering zetten. Maar niet vanzelfsprekend voor de staten. In plaats van rigoreus in hun begrotingen te snijden verhogen ze liever de lasten zodat zij kunnen doorgaan met hun uitgeven. Dat heeft als gevolg dat particulieren en bedrijven het met minder moeten doen. Minder geld te besteden, de koopkracht neemt af hoewel de (al is het nu lage) inflatie doorloopt, dus minder kopen, de middenstand kwijnt weg, de bedrijven investeren niet meer, de economie ligt op zijn gat, het spook deflatie loert. Daardoor lopen de totale inkomsten van het land terug, het BBP daalt, om dat te compenseren verhoogt de overheid de lasten en de cirkel is rond. De koe is drooggemolken.

Het toverwoord van de zuidelijke staten, QE, quantitative easing, geld (virtueel) bijdrukken, geeft, tijdelijk, meer geld, maar lost niets op. Als je reserves hebt opgebouwd, zoals Duitsland, en je economie is in de grond gezond, kun je je zo uit de recessie groeien. Als je al aan de grond zit is dat anders. Maar als je blijft aanmodderen kom je er ook niet meer boven op. Dan komt het hijkele punt, de staat moet overstag, het fundamenteel anders aanpakken.

Helaas, de lidstaten hebben vrijwel alle een multi party regering en als het in naam één partij is zijn er nog interne verschillen en eisen. Bij een coalitie is het geven en nemen, maar liefst nemen. Het gevolg is dat bezuinigingen stuiten op de ideologische opstelling van de partijen en ideologie en rationeel denken zijn water en vuur. Dus wordt er veel geld verspild aan, laten we het noemen, partijspecifieke voorkeuren. Voorts hebben de westerse landen een verzorgingsstaat opgebouwd die, hoewel in het begin sober en efficiënt, is uitgegroeid tot een onoverzichtelijke wirwar van uitkeringen en toeslagen verstrekt door diverse ministeries of ngo's waardoor het vaak nuttiger is niet te werken dan dat tegen een minimum loon te doen. Daarenboven hebben verdrag van Lissabon en daaraan verbonden directieven geleid tot een onoverzichtelijk gebouw van rechten en plichten van (arbeids)migranten. Deze verzorgingspoot is een blok aan het been van economische vooruitgang en het omvormen ervan, behalve bij de zorg voor ouderen en hulpbehoevenden, stuit op onoverkomelijke politieke blokkades. Maar ongewijzigd door te gaan is op de duur financiëel uitgesloten.

Dan komt het ultieme middel, de allerlaatste noodmaatregel die in het verleden vaak al eerder is gehanteerd. Een beetje cru gezegd, de burger die wat gespaard heeft, zijn geld afpakken en het bedrijfsleven villen.

In september 1945 werden in Nederland alle bankbiljetten ongeldig verklaard en moesten bij de banken worden ingeleverd. Men kreeg één tientje terug, het tientje van Lieftink. In de loop van de volgende jaren werd het geld weer langzaam vrij gegeven, dat wil zeggen dat deel waarvan men kon bewijzen dat het op eerlijke wijze was verkregen. Op die manier werd in de eerste plaats de geldvoorraad die in de oorlog wel zes keer zo groot was geworden weer tot normale proporties terug gebracht en ten tweede veel van de kapitalen die met zwarte handel in de oorlog waren verzameld afgeroomd.

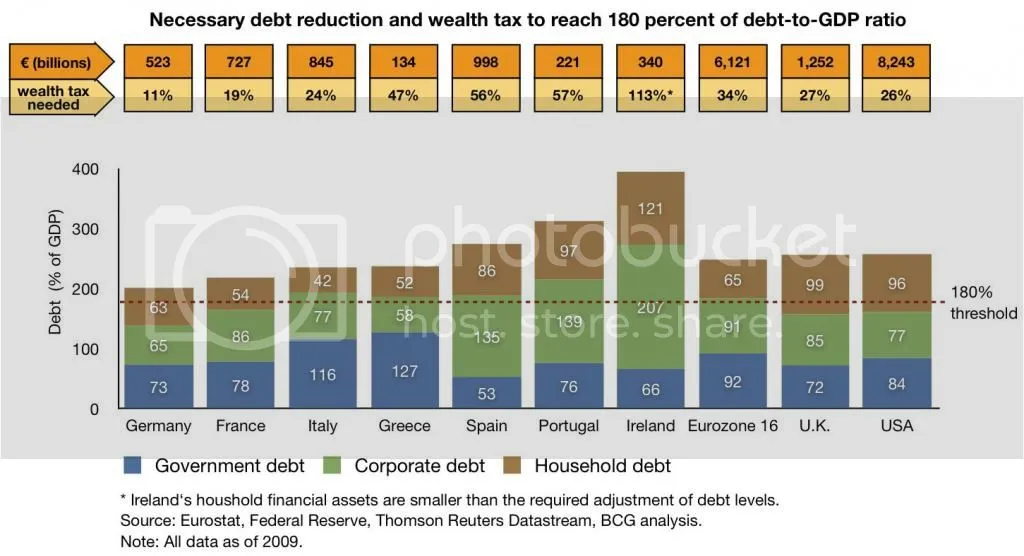

In 2009, na de val van Lehmann Brothers en de wereldwijde recessie werd al het idee geopperd de staatsschulden en corporateschulden af te romen door een heffing op de spaargelden van de particulieren, de wealth tax. De Boston Consulting Group was er druk mee. Hoe dat in zijn werk zou gaan blijkt uit de volgende afbeelding.

De totale schuld moest worden teruggebracht tot beneden het 180% van het BBP niveau. Ik geloof niet dat er veel animo voor de uitvoering was en dus ging het de ijskast in. In 2012 kwam een soortgelijk plan weer boven water, eerst in Frankrijk, waar het snel werd afgeschoten, daarna in Duitsland, maar dan alleen voor de zwakke lidstaten: een heffing van 20% op vermogen. Die gedachte was gebaseerd op onderzoek naar het vermogen van de bewoners van de verschillende landen waarbij bleek dat het rijke Duitsland wat betreft privé bezit armer was dan Frankrijk, Spanje, Italië, Italië en Oostenrijk. Waarom zouden de Duitse burgers moeten betalen voor de veel rijke anderen was de gedachte.

Het was dus eigenlijk niet verwonderlijk dat een dergelijk streven: de burgers plukken om staat en bank te spekken weer de kop zou opsteken. We weten hoe dat in de EU en Eurozone gaat: een balletje opgooien, ontkennen, wachten, er nog een paar keer op terugkomen en dan invoeren, want dan is de bevolking er al een beetje aan gewend. En ja, In het najaar van 2013 kwam het IMF inderdaad met het plan de banktegoeden van alle particulieren in één klap met 10% te verminderen en dat eveneens te doen met alle vormen van vermogen. Dat zou om kapitaalvlucht te voorkomen in een weekend zonder vooraankondiging moeten gebeuren. Door deze heffing zou de schuldpositie van de staten sterk verbeteren. Neem Nederland met een spaarvermogen van 230 miljard euro. Een 10% heffing zou de nationale schuld met 23 miljard verminderen. Eerlijk gezgd voor de meeste landen in de wereld een druppel op een gloeiende plaat, lang niet genoeg. Op de een of andere manier is er niet veel publiciteit aan gegeven maar achter de schermen?

Gaspard Koenig is de president van de Franse think tank Génération Libre. Zoals een goed Fransman betaamt heeft hij het alleen over Frankrijk. Volgens hem is Frankrijk failliet. Hij heeft twee artikelen gewijd aan die toestand. In het ene artikel adviseert hij om drie jaar lang niet de rente op de schulden te betalen. Dat zou 170 miljard euro opleveren en die zouden moeten worden gebruikt om de economie te stimuleren. Hij voegt eraan toe dat dan ook de 400.000 regels die het land nu verstikken moeten worden verscheurd. Dat laatste zal de Franse ondernemers uit het hart gegrepen zijn. In het andere adviseert hij gewoon een echt faillissement, schulden niet betalen, uithuilen en opnieuw beginnen. Hij citeert daar bij de Britse filosoof Hume die in 1752 een geschrift eraan wijdde: "of de natie vernietigt het publieke crediet of het publieke crediet vernietigt de natie". Er is dus niets nieuws onder de zon. Ik moet toegeven dat dat een schrale troost is.

Wat zal het worden, hypertaxatie, hyperinflatie, hyperausterity of 10 (of meer) % boete voor spaarzaamheid.

Ga verder met lezen

Dit vind je misschien ook leuk

Laat mensen jouw mening weten