Het is niet alleen Frankrijk

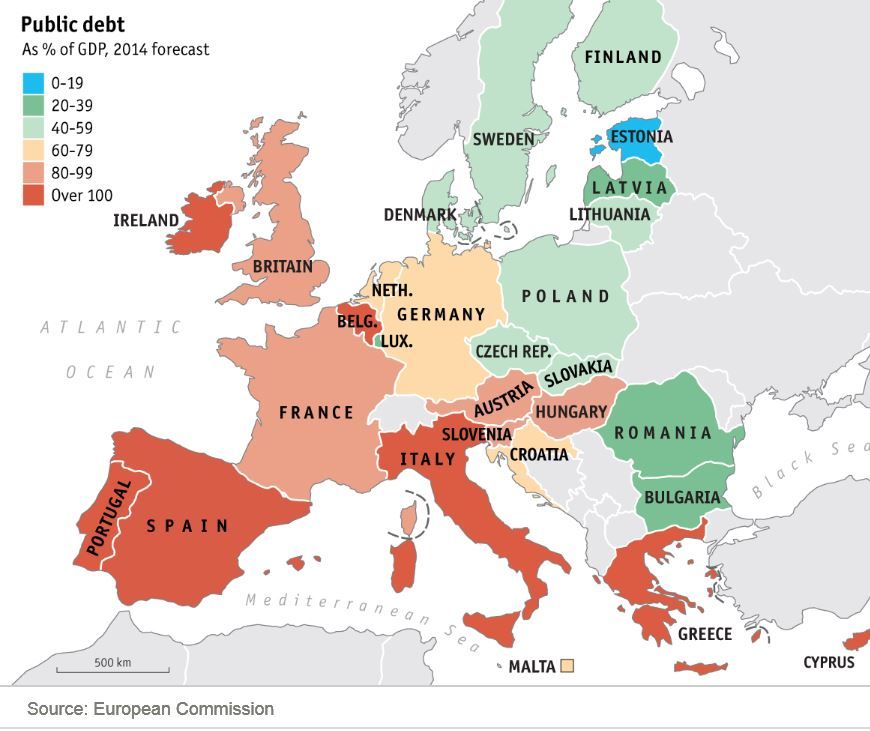

Welk land voldoet eigenlijk nog aan die 60% eis van staatsschuld tn opzichte van het BBP van het land?

Frankrijk lijkt tot nu toe de crisis op het oog redelijk goed doorgekomen. In Frankrijk geen interne devaluatie, integendeel verhogen minimum loon en verlagen pensioenleeftijd. Niet gefinancierd door grotere productie, vermogensaanwas of grotere binnenlandse consumptie maar door leningen.

Zoals vrijwel overal in de grote landen van de EU, behalve Groot Brittanië dat een volkomen eigen koers vaart, is echter de staatsschuldlimiet tot ver boven het maximum overschreden en is groei afwezig of minimaal en men staat voor een nieuwe keuze oftewel structurele hervormingen die voor de bevolking uiterst pijnlijk zullen zijn of een nieuwe geldbron aanboren.

De eerste optie is voor Frankrijk onaanvaardbaar. Men ziet met afgrijzen wat er in Griekenland, Spanje en Portugal heeft plaatsgevonden en weet dat dat voor de Fransen, die toch al bekend staan om hun "non au..." niet te accepteren zou zijn. Bovendien zouden de vakbonden met hun enorme stakingsmacht (hoewel slechts 7% van de werkenden lid zijn) het niet willen en kunnen accepteren. Nu al liggen ze dwars bij het Solidariteitspact met het Bedrijfsleven en worden door het parlement aangenomen maatregelen pas in de toekomst uitgevoerd.

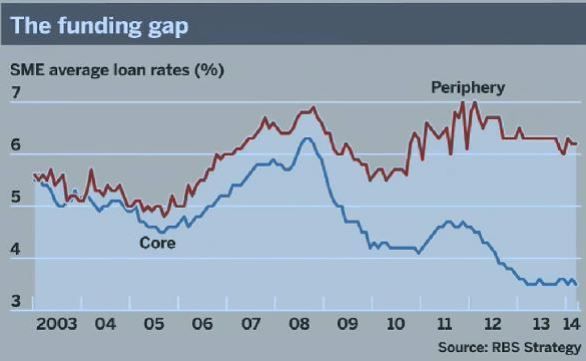

De grote verschillen die bestaan tussen de rentetarieven voor de periferie en de noordelijke lidstaten tonen ook de onoverbrugbare verschillen die de 'one size misfits all and ruins all' onderstreept.

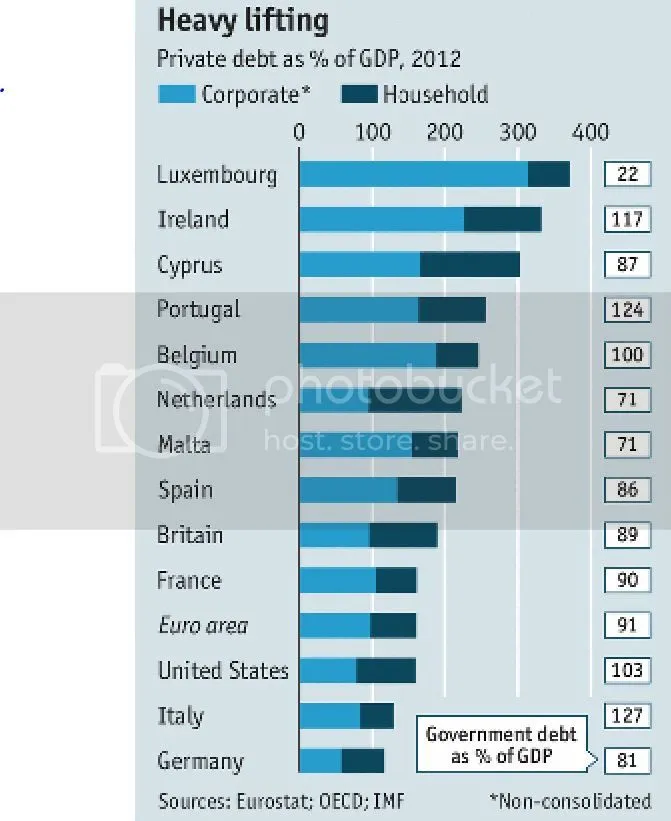

De enige mogelijkheid die overblijft is het scheppen van geld of het belasten van spaargeld. Dat laatste gebeurt in feite al lang in Frankrijk, over de spaarrente moet voor belasting 10% solidariteitsheffing worden betaald. De ouderenspaarregeling, assurance de vie genoemd, maar geen levensverzekering, was vroeger belastingvrij maar wordt nu ook belast.

Het scheppen van geld, Quantitative Easing, het voor met 750 miljard nieuw geschapen euros opkopen van nog lopende staats en ondernemings obligaties door de ECB van de banken zodat die baar geld (na ja, wat is baar) in handen krijgen is in feite het nu besteden van geld dat voor de toekomst bedoeld is, voor als de looptijd van de obligaties afgelopen is en ze uitbetaald moeten worden, en dat gebeurt in plaats daarvan nu. Een besteding van toekomstig geld dat in de toekomst niet gebruikt kan gaan worden voor de noden dan.

Helaas, elke wijze van monetair financieren door geld te scheppen zonder de structurele problemen op te lossen, dwz het op te grote voet leven van de EU en eurozone terug te dringen door de uitgaven met minimaal 6% terug te schroeven, verschuift niet alleen het probleem, maar verergert het. Nu neemt immers de schuld zolang er een begrotingstekort is snel toe. Van 3% begrotingstekort moet een begrotingsoverschot van 3% bereikt worden, een ombuiging van 6% dus.

Minstens 6%, want er is 3% minder door de overheid te besteden nodig om de begroting in evenwicht te krijgen (van de door de eurozone gehanteerde maximum toegestane 3%) en vervolgens nog eens 3% om de schuldenlast van 95% in de loop van vele jaren terug te brengen tot 60%.

Een economische groei van 3%, die bij goed overheidsbeleid een begrotingsevenwicht zou opleveren, zou die 6% in feite tot 3% kunnen terugbrengen om dat 3% overschot te bereiken, maar dat is wishful thinking zelfs gezien de toch al altijd te optimistische prognoses. Een constante groei van 3% is praktisch onmogelijk (om van goed overheidsbeleid niet te spreken want elke "meevaller" wil de politiek onmiddellijk weer uitgeven).

Deze grafiek toont de overschot percentages (rood)die in de eurozone landen nodig zouden zijn om de schuld te stabilizeren en de actuele percentages (zwart). De onoverbrugbare verschillentussen de lidstaten zijn overduidelijk zichtbaar

Men kan twisten over de exacte percentages en over de gevolgen van inflatie erop, maar niet over de basic facts. Een eenzijdig opgelegde verlenging van looptijden van leningen en het eenzijdig verlagen van rentepercentages, zoals voorgesteld, zou het vertrouwen in de EU en eurozone ernstig kunnen aantasten en de toegang tot de kapitaalmarkt bemoeilijken.

Het aanspreken van het kapitaal van pensioenfondsen, dat de oudere bevolking als niet weerbare doelgroep zou verarmen, is een ingreep die dat vertrouwen minder zou doen teruglopen, maar verergert het probleem op den duur, doordat hun koopkracht enorm zou teruglopen, hetgeen gezien hun aantal een behoorlijke klap voor de economie zou zijn.

Bovendien is het uitstel van executie voor de rest, het lost het structurele probleem niet op, het zijn alle tijdelijke noodgrepen tot ook dat geld is verdampt, maar geen oplossing. Het is wel zo dat de huidige toestand in Frankrijk het financieringsprobleem fel belicht en acuut maakt. Voor het zuiden is dit punt al gepasseerd, voor het noorden misschien nog niet aangebroken, maar voor Frankrijk wel.

Misschien zie ik het iets te zwart, maar ik geloof dat het hoog tijd is dat wij door de Eurozone en EU façade heenkijken en het fundamentele probleem onder ogen zien: onze op leningen gebaseerde welvaart, een schijnwelvaart dus. Het is ook duidelijk dat deze problemen voor de noordelijke staten overbrugbaar zouden zijn zoals ook uit de debt stabilizing grafiek blijkt maar voor de andere diep ingrijpend. Een onbedoeld gevolg van de euro.

Ga verder met lezen

Dit vind je misschien ook leuk

Laat mensen jouw mening weten