De banken zijn failliet in de meeste eurolanden, ook in Nederland en Duitsland.

De banken in de volgende eurolanden zijn failliet: Cyprus, Duitsland, Frankrijk, Griekenland, Ierland, Italië, Nederland, Portugal, Slovenië en Spanje. Geld boven een ton bij een failliete bank is niet meer veilig volgens de Dijsselbloem-doctrine. De veiligste eurolanden om je geld te stallen lijken vooralsnog Estland, Finland, Oostenrijk en Slowakije.

De bankencrisis duurt inmiddels al vijf jaar. Tot eind 2012 werden banken gered met geld van de belastingbetaler. Maar sinds de bankencrisis op Cyprus wordt er gepraat over de Dijsselbloem-doctrine. Dat wil zeggen, dat bij een faillissement van een bank de aandelen en achtergestelde leningen waardeloos worden, de spaarrekeningen tot een ton worden gespaard en de spaarrekeningen boven een ton worden gekort voor zover nodig. Op 27 juni 2013 is dit bekrachtigd in de Eurogroep[i].

De vraag voor vermogende particulieren en bedrijven in de eurozone is nu: waar zijn mijn euros nog veilig?

Solvabiliteitsanalyse banken eurozone stap 1: Basisberekening

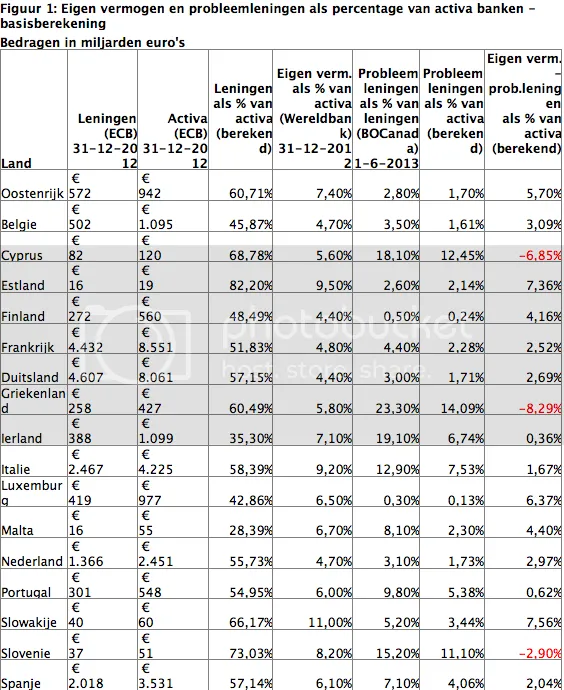

Om te kijken in welke landen de banken nog veilig zijn vergelijken we het eigen vermogen van de banken met de probleemleningen. Dat zijn leningen waar al meer dan 90 dagen geen enkele betaling op is binnengekomen. Daartoe nemen we gegevens van de Europese Centrale Bank (ECB), de Wereldbank en de Canadese Centrale Bank[ii]. Deze laatste instantie heeft gegevens verzameld van alle centrale banken van de eurolanden. Om onduidelijke redenen rapporteert de Wereldbank dezelfde gegevens voor veel landen slechts tot en met 2011.

In figuur 1 zien we dat de banken in Cyprus, Griekenland en Slovenië failliet zijn. Er is echter meer aan de hand.

Solvabiliteitsanalyse banken eurozone stap 2: Bezwarende factoren

Materiële en immateriële activa

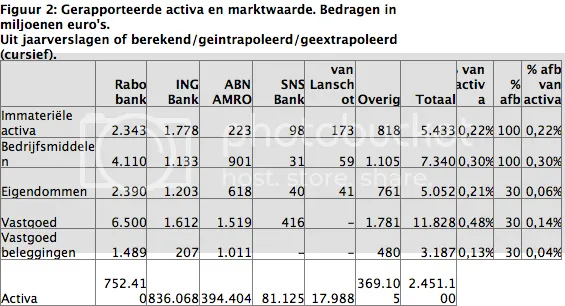

Op de balansen van banken staan immateriële activa, zoals goodwill en de waarde van ICT-systemen. Bij een faillissement kunnen deze zaken echter niet te gelde worden gemaakt en vertegenwoordigen dus geen waarde. Hetzelfde geldt voor materiële activa, niet zijnde vastgoed. Het gaat hier om de activa die men in dienstverlenende bedrijven vindt, zoals bureaus, computers, netwerken, kantoorinventaris, nog niet afgeschreven vloerbedekking enz. Ook deze zaken kunnen bij een faillissement niet of nauwelijks te gelde worden gemaakt. Figuur 2 geeft de waarden van deze posten voor de Nederlandse banken. Er wordt van uit gegaan dat deze waarden voor banken in andere landen hetzelfde zijn. Dat wil zeggen dat 0,52 procent van de activa moet worden afgetrokken van het eigen vermogen voor waardeloze bezittingen.

Vastgoed

Op de balansen van banken staat ook vastgoed. Deels voor eigen gebruik als kantoor, deels als belegging of als activa verkregen uit failliete boedels. Het gaat veelal om commercieel onroerend goed. Dit vastgoed staat op dit moment meestal voor een te grote waarde op de balans. De waarde wordt dikwijls afgeleid van de huur. Maar als een huurcontract moet worden verlengd is de huur meestal lager dan daarvoor. Tevens wordt dikwijls een korting op de huur gegeven in de vorm van een periode gratis huur, zodat de hoogte van het oorspronkelijke huurbedrag blijft gehandhaafd. Daardoor kan de taxatiewaarde gemakkelijker op peil blijven. Onlangs werd een portefeuille vastgoed, waaronder het oude Shell-kantoor aan het Hofplein in Rotterdam verkocht door AXA Immoselect voor 52 procent van de taxatiewaarde.[iii] Door Het Nieuwe Werken waarbij werkplekken worden gedeeld in kantoren en werknemers niet meer fulltime aanwezig zijn op een vaste werkplek is de benodigde kantoorruimte 30 procent minder dan enige jaren geleden. Daarnaast is er minder kantoorruimte nodig door verminderde economische activiteit. De leegstand van kantoren werd tot nog toe behoorlijk onderschat volgens een advies van AOS Studley op 1 juni 2013. Deze is momenteel ongeveer 27 procent in plaats van de 14 procent die door andere marktpartijen wordt geschat.[iv] De economische waarde van een onverhuurbare blokkendoos langs de snelweg is de agrarische grondwaarde verminderd met de sloopkosten, ongeveer nihil dus. In het model wordt er van uitgegaan dat de werkelijke waarde van vastgoed 30 procent lager is dan op de balans staat. Als we de Nederlandse situatie als representatief nemen voor andere landen, betekent dit volgens figuur 2 een afslag van 0,24 procent van de activa van het eigen vermogen.

Rabobank ledencertificaten

Een speciaal geval zijn de ledencertificaten van de Rabobank. Dit zijn achtergestelde leningen. Volgens de nieuwe regels zullen deze bij faillissement van de Rabobank als eerste de klap opvangen. Als leden van de Rabobank deze certificaten willen verkopen moet Rabobank ze terugnemen, waardoor hun eigen kapitaal vermindert. Nu reeds is een verkoopstroom van deze certificaten op gang gekomen. Wanneer het spannend wordt mag worden verwacht dat alle leden hun certificaten verkopen. Het gaat om een bedrag van 6,672 miljard[v] waarmee het eigen vermogen van Rabobank en dus de Nederlandse banken zal verminderen.

De Franse geldmachine

Er is een markt van korte termijn bedrijfs- en bankobligaties, de zogenaamde STEP-markt (Short Term European Paper). Via deze markt onder toezicht van de Franse Nationale Bank is inmiddels 550 miljoen meer aan euros uitgegeven dan de STEP-onderpanden rechtvaardigen, 450 miljard aan Franse banken en 100 miljard aan Italiaanse Banken[vi] [vii]. Dat betekent dat de probleemleningen van Franse banken met 450 miljard moeten worden vermeerderd en die van Italiaanse banken met 100 miljard.

Herfinancieringtruc Spaanse banken

Spaanse banken hebben wat anders bedacht op hun problemen. Een totaalbedrag van 208 miljard euro aan potentiële probleemleningen hebben ze geherfinancierd. Daardoor zijn de leningen weer vers en kunnen tijdelijk niet als probleemleningen worden aangemerkt. Reuters schat in dat 15 procent van deze leningen zal moeten worden afgeboekt[viii].

Vastgoedfinancieringen

De Nederlandsche Bank maakt zich zorgen over de vastgoedfinancieringen van de Nederlandse Banken. Het gaat om een bedrag van 80 miljard in Nederland en 20 miljard in het buitenland[ix] [x]. Op totale bankactiva van 2451 miljard is dit 4,1 procent. Verschillende bronnen schatten dat hiervan 20 tot 25 procent moet worden afgeboekt[xi]. In onze berekening hanteren we een afboekingpercentage van 20 procent. Dat betekent dat het eigen vermogen vermindert met 0,82 procent. In het rekenmodel wordt er van uitgegaan, dat dit voor alle landen geldt, behalve voor Spanje, waarbij wordt uitgegaan van de afboeking als hierboven beschreven.

Verborgen verliezen

Britse banken hebben verborgen verliezen van 25 miljard pond op een balanstotaal van 9500 pond, dat is 0,26 procent[xii]. Deutsche Bank heeft verborgen verliezen van 12 miljard[xiii] op een balanstotaal van 2012 miljard[xiv], dat is 0,6 procent. Het model gaat uit van verborgen verliezen van 0,30 procent voor alle landen.

Alle andere oorzaken

Er kunnen nog andere oorzaken zijn die een effect hebben op het eigen vermogen. Veel banken richten SPVs (Special Purpose Vehicles) of SPEs (Special Purpose Entities) op. Via deze juridische constructies is het mogelijk een deel van de activa en passiva buiten de balans te parkeren. Als aan alle kanten de waardetaxaties van activa en passiva reëel zijn, is er niets aan de hand. Maar juist bij het vaststellen van de waarde van financiële producten, zowel als het gaat om het inschatten van risicos bij derivaten, als bij het inschatten van debiteurenrisicos, is waarde een subjectief begrip. Dit betekent ook dat er mogelijkheden zijn om risicos lager in te schatten dan ze zijn en daarmee activa hoger dan wel passiva lager te waarderen dan ze zijn, en daarmee het eigen vermogen te overschatten. Dit is in het belang van de bank, omdat daarmee de leencapaciteit wordt vergroot en de rentevoet waartegen kan worden geleend kan worden verlaagd. Het is dus in het belang van de banken om daar waar mogelijk en binnen bepaalde marges zaken rooskleuriger voor te stellen.

Dat er grote risicos zijn, die hier niet gemakkelijk in een geldbedrag kunnen worden uitgedrukt, moge duidelijk zijn door het feit dat alleen al Deutsche Bank 48 miljard aan riskante derivaten op zijn balans heeft staan[xv]. Recentelijk zijn er vermoedens van manipulatie van derivatenwaarderingen door 13 grote banken[xvi]. In het model wordt er van uitgegaan dat het effect van creatief boekhouden op het gebied van derivaten en het buiten de balans plaatsen van activa en passiva een gezamenlijk effect heeft van 0,5% waardevermindering van de activa.

Effect bezwarende factoren.

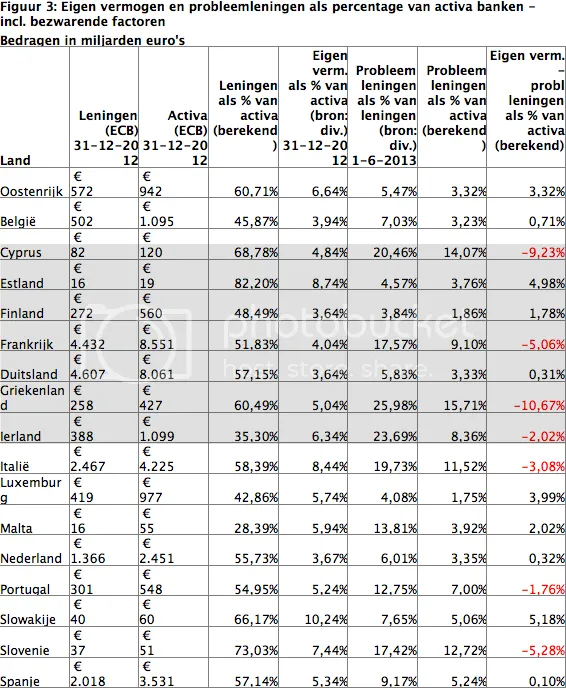

In figuur 3 zien we hetzelfde overzicht als in figuur 1, maar nu met meeneming van bovenstaande bezwarende factoren.

We zien dat nu ook de banken in Frankrijk, Ierland, Italië en Portugal failliet zijn.

Solvabiliteitsanalyse banken eurozone stap 3: Effecten tussen landen

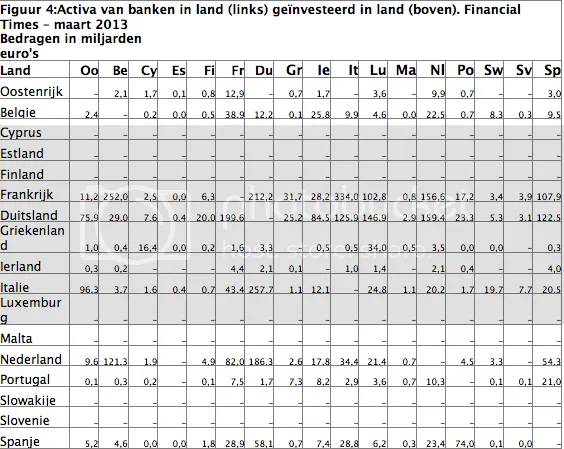

Natuurlijk zijn er ook effecten tussen de verschillende landen. Wat is het effect op banken in een land als banken in een ander land failliet gaan? Om dat te analyseren moeten we allereerst weten hoeveel gelden banken hebben uitstaan bij collegabanken in andere landen. Voor de eurozone is dit weergegeven in figuur 4[xvii].

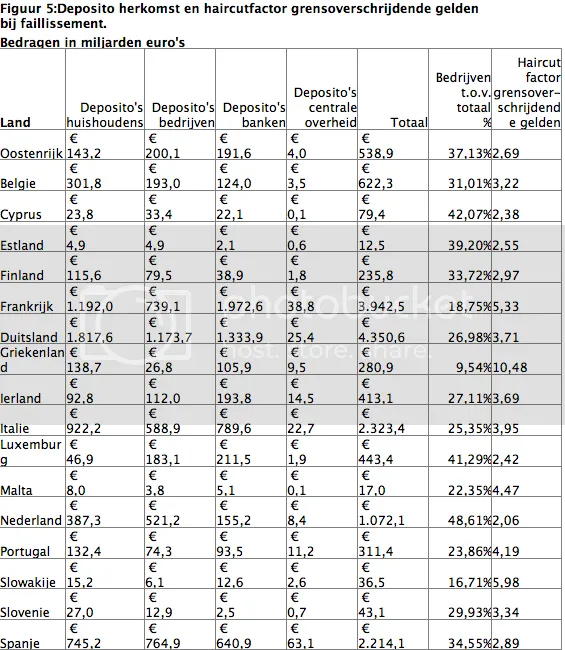

In figuur 5 zien we de herkomst van de depositos bij de banken[xviii]. Als een bank in een land omvalt zullen de depositos bij deze bank van bedrijven worden aangesproken volgens de Dijsselbloem-doctrine. Depositos van huishoudens zullen buiten schot blijven omdat zij veelal onder de 100.000 euro grens liggen en daardoor niet worden aangeslagen. Huishoudens met meer dan 100.000 euro kasgeld zullen dit in de meeste gevallen hebben gesplitst over verschillende banken. Als een bank failliet gaat en bijvoorbeeld 3 procent te kort komt, en de bankrekeningen, die worden aangeslagen bevatten de helft van het depositogeld, dan moeten deze rekeningen 6 procent inleveren. Dat is dus een factor 2 ten opzichte van het tekort van 3 procent. Dit is de haircut-factor (zie figuur 5). Aangezien buitenlandse partijen die depositos stallen bij een bank in een ander land meestal bedrijven, overheden en andere banken zijn en geen huishoudens, is bij een tekort over de grens altijd de haircutfactor van toepassing.

Als nu in een land de banken failliet gaan en dus het tekortpercentage, d.i. het werkelijke eigen vermogen als percentage van de activa (figuur 3, rechterkolom), negatief is, dan heeft dat een doorwerkingseffect naar de banken in de andere landen. Van elke euro die in het land geparkeerd staat zal nu dit bedrag (figuur 4) vermenigvuldigd met het tekortpercentage (figuur 3, rechterkolom alleen wanneer deze negatief is) en vermenigvuldigd met de haircutfactor (figuur 5) van het eigen vermogen van de banken in de andere landen worden ingehouden.

Het resultaat is dat het werkelijke eigen vermogen van de banken in de andere landen daalt. Daarmee dalen ook de tekortpercentages en daarmee wordt ook het overloopeffect naar de andere landen weer groter. De berekening moet daarom enkele rekenrondes worden doorlopen totdat de tekortpercentages niet meer veranderen. Na 3 iteraties is dit het geval. Het resultaat is weergegeven in figuur 6.

Nu zien we dat ook de banken in Duitsland, Nederland en Spanje failliet zijn.

Conclusie

De banken in Cyprus, Griekenland, Slovenië, Ierland, Portugal, Spanje, Italië, Frankrijk, Nederland en Duitsland zijn failliet. De banken in de meeste van de 17 eurolanden, waaronder alle grote landen, zijn dus failliet. De enige eurolanden, waar de banken niet failliet zijn, zijn Finland, Estland, België, Luxemburg, Malta, Slowakije en Oostenrijk.

Van deze 7 eurolanden zitten de banken in België dicht tegen een faillissement aan. Malta en Luxemburg zijn erg klein en kunnen erg kwetsbaar zijn bij een te grote financiële sector. Bedrijven en depositohouders met meer dan 100.000 euro bij één bank, die hun tegoeden in euros willen blijven aanhouden, lijken dus het meest veilig in Finland, Estland, Slowakije of Oostenrijk.

Kees Pieters (1955) is wiskundig ingenieur. Hij heeft gewerkt voor de olie-industrie en de overheid in Operational Research en ICT. Hij is auteur van 'Het Westen 5x Failliet' (ISBN 9789461933690). www.hetwesten5xfailliet.nl

[i] http://nos.nl/artikel/522931-eu-eens-over-beleid-crisisbanken.html

[ii] http://www.bankofcanada.ca/wp-content/uploads/2013/06/fsr-0613.pdf

[iii] http://www.propertynl.com/index-newsletter/axa-verkoopt-nederlandse-portefeuille-voor-eur-140-mln/

[iv] http://www.volkskrant.nl/vk/nl/2680/Economie/article/detail/3450935/2013/06/01/Leegstand-kantoren-tweemaal-zo-groot.dhtml

[v] Jaarverslag Rabobank 2012

[vi] http://www.zerohedge.com/news/2013-01-07/more-central-bank-gimmicks-exposed-european-collateral-shortage-deteriorates

[vii] http://deutsche-wirtschafts-nachrichten.de/2013/04/14/geheim-operation-draghi-erteilt-frankreich-lizenz-zum-gelddrucken/

[viii] http://www.cnbc.com/id/100727218

[ix] Jaarverslag De Nederlandsche Bank 2012

[x] http://www.vastgoedmarkt.nl/nieuws/2013/03/15/Diepgaand-onderzoek-naar-risicos-commercieel-vastgoed

[xi] http://www.vastgoedmarkt.nl/nieuws/2013/06/25/Stroink-miljard-afschrijven-op-vastgoed

[xii] http://www.volkskrant.nl/vk/nl/7264/Schuldencrisis/article/detail/3416190/2013/03/27/Britse-banken-moeten-buffers-vergroten.dhtml

[xiii] http://biflatie.nl/artikelen/crisis/deutsche-bank-een-gat-van-12-miljard/

[xiv] Jaarverslag Deutsche Bank 2012

[xv] http://deutsche-wirtschafts-nachrichten.de/2013/04/11/deutsche-bank-gefaehrdet-alle-48-billionen-euro-in-riskanten-wetten/

[xvi] http://deutsche-wirtschafts-nachrichten.de/2013/07/01/manipulation-am-derivate-markt-deutsche-bank-unter-verdacht/

[xvii] Cross border debt Financial Times http://www.ft.com/intl/cms/s/0/f4577204-d9ca-11e2-98fa-00144feab7de.html#axzz2XFYNZVmD

[xviii] Bron: ECB Berekening op http://www.hetwesten5xfailliet.nl/xlsx/De%20banken%20zijn%20failliet %20in%20de%20meeste%20eurolanden.xlsx